“一家企业刚刚有产品上市的时候,因为要大量招募销售团队,做市场推广活动,所以销售费用率往往会比较高,看一家企业的销售费用率是否合理,应该在这家企业的产品到达了一个平台期,再跟同行比较,这时候才有可比性。”8月23日,江苏亚虹医药科技股份有限公司(亚虹医药,688176.SH)半年度业绩媒体沟通会上,亚虹医药董事会秘书余小亮向澎湃新闻记者表示,应该客观看待一家药企的销售费用率。

近期医药反腐行动之下,药企的销售费用和销售费用率受到多方关注。

8月初,上海证券交易所、北京证券交易所针对医药IPO销售推广,向中介机构提出四大核查要点。在《上交所发行上市审核动态》中,上交所围绕“医疗企业开展销售推广活动”向中介机构提出四大关注要点,要求中介机构对不同模式下销售推广活动开展的合法合规性、费用支出真实性、内控有效性、关联关系以及交易公允性等进行核查。

(资料图)

(资料图)

Wind数据显示,2022年,亚虹医药高居A股医药生物板块销售费用率榜首,达到55894.61%。对于上述数据,亚虹医药曾向澎湃新闻记者表示,目前,公司产品尚未正式获批上市,销售费用/营业收入的比例数值没有意义。之所以会出现销售费用,是由于公司在为产品正式进入市场做正常销售的前期准备。

亚虹医药上半年销售费用等财务数据

2023年半年报显示,亚虹医药上半年销售费用800.85万元,同比增长47.31%,主要系公司搭建、扩充商业化团队所致。余小亮向澎湃新闻记者表示,销售费用率是一个财务指标,目的是衡量一家企业的营销效率,间接来评估其产品力,计算方法是销售费用除以主营业务收入,对于药企来说,主营业务收入必须是有产品完全获批上市以后产生的收入,才有可计算性。

余小亮提到,对于带“U”的上市公司,实际上不少企业在产品上市之前就开始组建营销团队,但看不到销售费用率,原因是在企业会计准则里,没有产品上市销售,这些销售人员的费用可以归为管理费用。因为亚虹医药在海南博鳌有一些零星销售,在做会计处理时,必须要把这些营销团队的费用算成营销费用,这样的结果可能是几百倍的,但其实没什么实际意义。当这家企业的产品达到了一个平台期,再去跟同行去比较,才有价值。

亚虹医药注册成立于2010年,2022年在科创板首发上市,专注于泌尿生殖系统肿瘤领域,目前尚无产品实现商业化。8月22日,亚虹医药最新发布的半年报显示,上半年营业收入7.78万元,同比增长750%,归母净亏损扩大至1.85亿元,归母扣非净亏损扩大至2.07亿元。研发投入方面,金额约1.77亿元,比上年同期增长90.12%;研发人员183人,比上年同期增长45.24%。

对于上半年营收情况,亚虹医药强调,报告期内,公司核心产品处于在研状态,主营业务收入仅为海克威(APL-1706)和一次性膀胱软镜产品(APLD-2101)在海南博鳌乐城国际医疗旅游先行区作为临床急需进口药品及医疗器械申报并实现的零星收入,研发投入占营业收入比例不具有参考性。

亚虹医药产品管线

从产品管线来看,亚虹医药拥有9个产品、12个在研项目,多款产品已处于三期临床阶段,接下来有望较快实现商业化,其中在泌尿系统疾病领域的核心产品之一APL-1706(海克威)是目前全球唯一获批的用于膀胱癌诊断或手术的显影剂类药物。该产品的中国III期临床试验于2023年8月取得积极结果,公司正在积极准备该产品的上市申请。

未来新产品的不断上市,亚虹医药如何控制销售费用以及销售费用率?

亚虹医药市场营销副总裁江新明向澎湃新闻记者表示,对于Biotech(生物科技)公司而言,商业化成功的关键要素是营销效率。亚虹医药不仅拥有一体化的平台,可以提高与医生的交互效率,内部产品管线之间也有协同作用,两者结合,对于未来销售费率的控制也会有促进作用。同时,公司也在做合规体系建设,这也使得公司商业化的活动运营在一个安全的范围内。

江新明还提到,公司积极扩建商业化团队及其相关支持团队,加速商业化落地,销售团队计划到年底达到近200人。公司的定位是专科化发展,搭建专业化的营销团队时也会注重专业化的培养,从管理层到一线人员都要具有高度的专业化。

(文章来源:澎湃新闻)

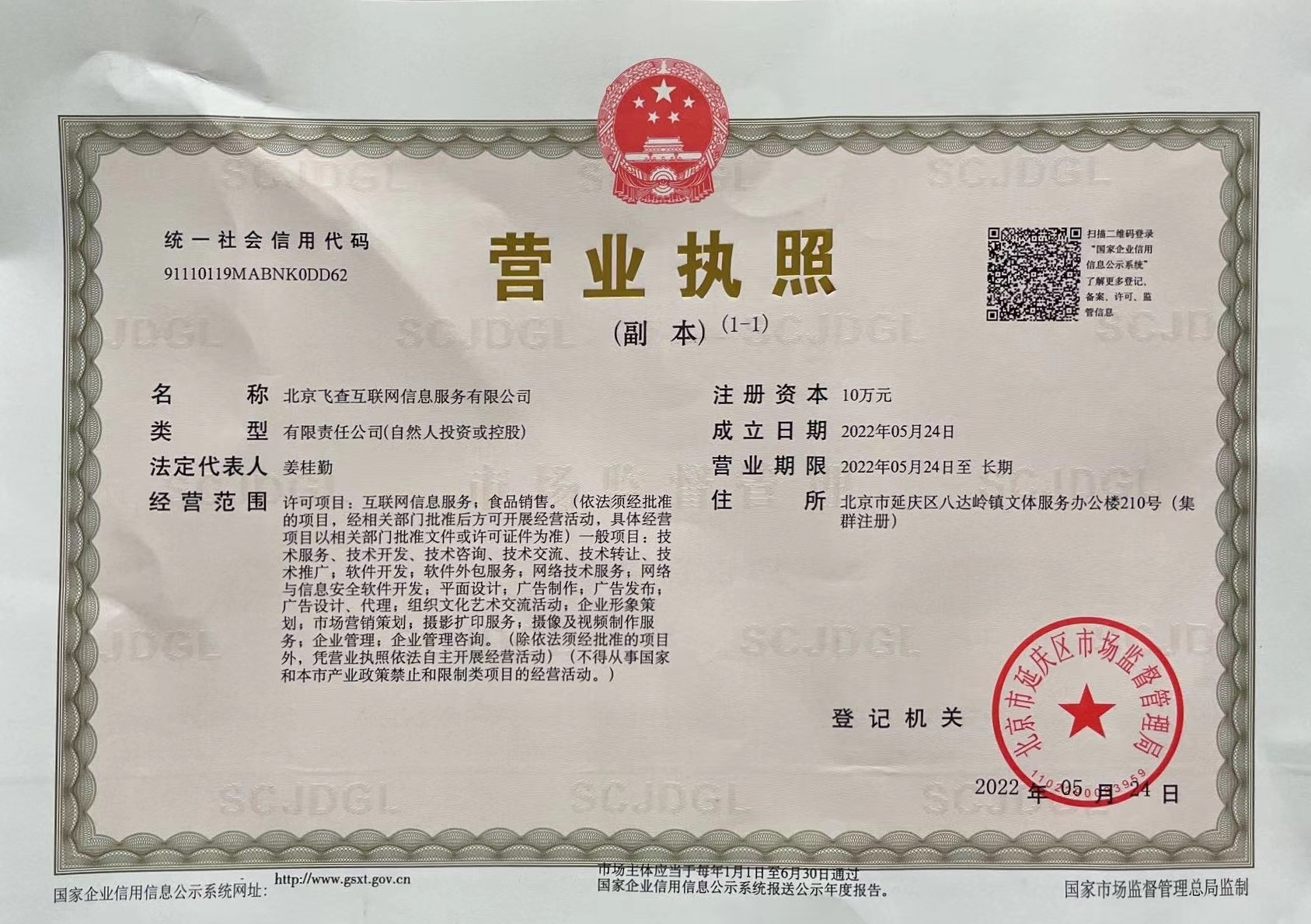

营业执照公示信息

营业执照公示信息