光伏:临近中报预告密集披露齐,部分机构对重点上市公司二季度业绩较为关注。考虑到产业链价格在6月大跌,市场对主产业链企业二季度可能会产生的库存减值损失较为担忧。当前市场对光伏板块核心担忧是行业供给放量导致产业链盈利中枢下移。近期硅料价格降至60元/kg后逐步止跌,7月组件排产环比明显提升,市场预期Q3国内组件采购需求将大规模放量。另外在新技术方面,近期部分企业TOPCon产能开始出片,市场对后续爬坡进展情况较为关注。

(资料图片仅供参考)

(资料图片仅供参考)

风电:2021、2022年行业招标量均大于装机量,市场部分机构认为,伴随2023年疫情影响消除,国内装机将放量;年初普遍认为今年全年全国新增风电装机有望达到70GW以上,其中陆风装机60GW,海风装机10GW;海外风电方面,尤其是欧洲海风有望在2025年前后迎来放量,出口需求届时将十分旺盛;现阶段,行业内对2023年海风装机预期有所下调,预计7-8GW。

2023年1-3月风机价格继续下降,4、5月有所反弹,主要是开标区域有所不同,整体来看,2023年风机价格略降,降幅较前两年有所放缓,市场部分机构对于主机企业盈利仍然保持较强的担忧,处于等待盈利触底阶段;基于今年乐观的装机预期以及原材料价格同比下降,目前市场部分机构对零部件企业全年盈利修复保持较为乐观态度;其中,较为看好的零部件环节包括:塔筒桩基(看好出货同比高增长,两海战略推进);海缆(充分受益海风&出海)。受行业部分公司出海订单催化,市场部分机构对风电出海关注度提升,尤其是目前处于出海0-1成长阶段的海缆、桩基环节的关注度显著提升。

市场传闻Q2风机零部件出货量有下调趋势,市场对陆风板块产生一定担忧,股价表现弱于海风。

氢能:氢能板块23H1在上游环节的边际变化有目共睹,大项目终止对于市场需求的担忧被中石化库车一期项目投产、国内企业出海进展超预期、第二批内蒙古风光氢储一体化项目启动建设等积极进展消除,行业基本面对股价形成较强的支持力,并未在事件前后出现极为明显的大幅回撤,市场关注Q3厂商首台套招中标进展及23H2的大项目招中标启动。

龙头企业出海首站选择印度,市场关注二线标的的出海进展及24年出海占比。

储能:市场对户储关注度开始提升,欧洲经销商库存已降至底部,公司交付节奏有所恢复,叠加慕尼黑InterSolar光伏储能展刺激,市场认为Q3需求将有所反弹。德国联邦经济事务和气候保护部发布Solarpaket草案,明确阳台光伏免审批功率从600W提升到800W,草案还提出: 2023-2026年预计新增光伏装机9/13/18/22GW。上述为欧洲光储市场增加了信心。

1)电芯:产能释放主要环节,目前锂价反弹至30万元/t区间,市场认为二三线电池厂价格传导不顺盈利将受到影响。

2)大储PCS:需求旺盛出货高增,但市场担心IGBT国产化后竞争加剧价格下降,亦担心PCS出口仍受进口IGBT供给限制。

3)储能集成:从一季报来看集成企业储能业务业绩释放仍不明显,产业链跟踪表明630并网节点下储能系统交付迎来高潮,市场关注集成商放量下是否能带来业绩弹性。

4)户储:市场欧洲库存何时见底,预测Q3将是欧洲户储需求回升的时点,十分关注各家逆变器企业Q2及全年出货,单台/瓦盈利水平,以及明后年需求景气度。德国Solarpaket草案为欧洲光储需求增加了确定性。

电力设备:电源投资保持高增速,5月累计同比+62.5%,预计全年高增;电网投资稳步增长,5月累计同比+10.8%。

输变电:网内招标增速可观,核心一二次设备(变压器、组合电器、继电保护等)需求整体向好;风电光伏等新能源发展带动网外需求高增。核心原料铜价本周回升至6.83万/吨,硅钢价格稳定,叠加疫情影响消除,市场判断2023年毛利率会修复。

特高压:金上-湖北、宁夏-湖南直流开启设备招标,延宕线路建设提速,业绩确认将集中在2024-2025年;直流设备格局基本稳定。

用电端:国网第一批电能表采购量/中标额同比-33%/-32%,预计全年招标量较难高增。市场对特高压弹性有一定关注度,较为关注核心企业中标变化;并关注网内设备招标增速,较为关注电力设备网外市场的边际变化。

夏季用电负荷高增电网承压,叠加政策驱动,市场对虚拟电厂、电网智能化的关注度提升。

本报告由研究助理协助资料整理,由投资顾问撰写。

九方智投-投资顾问-于鑫(登记编号:A0740622030003)

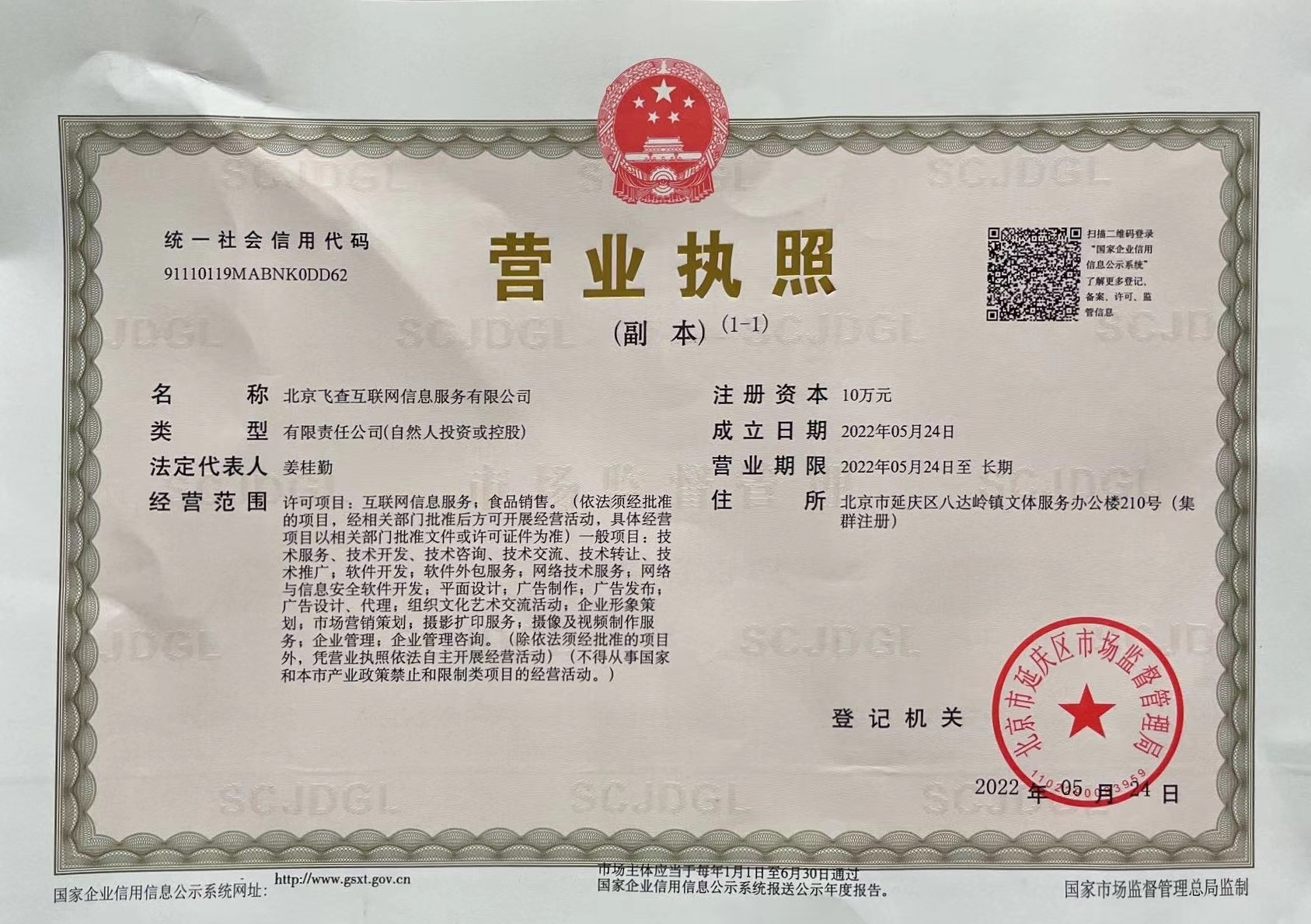

营业执照公示信息

营业执照公示信息