(资料图)

(资料图)

本期投资提示:

美国原油产量持续增长,夏季需求有望带动成品油消费提升。根据OPEC 组织6 月数据显示,预计2023 年二季度全球原油消费量将达到1.008 亿桶/天,其中美国原油消费量最高,达到2043 万桶/天,在全球消费占比中占据五分之一。截至2021 年,美国原油消费量为8.04 亿吨,同比增长9%,超过全球5.9%和中国6.6%的增长。2020 年以来美国原油产量持续攀升,预计今年平均产量将达到1261 万桶/天。根据美国能源署EIA 公布的数据显示,疫情以后美国原油产量持续攀升,截至6 月16 日当周,美国原油产量为1220 万桶/天,同比增长20 万桶/天,与疫情前2019 年同期产量持平。根据EIA6 月月报显示,预计2023 年美国原油产量将达到平均1261 万桶/天,受2022 年油价高位带动,美国加大上游能源勘探开发资本开支力度的背景下,预计美国原油产量仍将保持增长。成品油方面,今年截至目前,美国汽油、煤油和燃料油产量增速分别在15%、14%、12%,汽油产量增速较快。今年以来汽煤油需求保持增长,夏季需求预计将带动成品油消费量持续提升。随着出行需求的提升,截至6 月16 日当周,美国汽油、煤油、燃料油消费量分别为938、183、398 万桶/天,较2023 年初需求增速分别为24%、30%、4%,明显高于去年同期8%、2%、-1%的增速表现。

美国原油库存下降,钻机数减少,炼厂开工率下降。6 月23 日,美国商业原油库存(不含石油战略储备) 4.54 亿桶,比前一周下降960 万桶,原油库存比过去五年同期低约1%;美国汽油库存总量2.22 亿桶,比前一周增加60 万桶,汽油库存比过去五年同期低约7%。

馏分油库存1.14 亿桶,比前一周增加12 万桶,库存量比过去五年同期低约14%。丙烷/丙烯库存增长260 万桶。美国石油战略储备3.49 亿桶,下降了135 万桶。美国商业库存总量下降525 万桶。6 月23 日,美国炼厂加工总量平均每天1625 万桶,比前一周下降21.6 万桶;炼油厂开工率92.2%,比前一周下降0.9 个百分点。上周美国原油进口量平均每天658 万桶,比前一周上升42 万桶。6 月23 日美国原油产量为1220 万桶/天,与上周持平,比一年前增加10 万桶/天。6 月30 日美国采油钻机545 台,环比上周减少1 台,年减少50 台。

乙烯止跌转涨,丙烯、PTA、PX 延续跌势。东北亚乙烯止跌转涨,至6 月 ?????28 日,乙烯CFR 东北亚收于730 美元/吨,环比上涨2.10%。周内乙烯产量80.35 万吨,环比上涨3.10%。东北亚丙烯价格延续跌势,6 月29 日,丙烯CFR 中国收于497.5 美元/吨,较上周下降2.16 美元/吨。本周期丙烯产业链价格涨跌互现。下游方面,周内正丁醇市场价格僵持走稳为主,生产工厂库存位保持在中等偏低水平,整体开工稳定,下游开工较稳定,对其原料需求维持刚需为主;本周国内辛醇市场价格下跌,辛醇价格涨至高位后,价格向下游传导有阻力,辛醇工厂新订单成交不佳,辛醇工厂让利销售,由于部分增塑剂装置减产,辛醇市场刚需减少。聚丙烯粉料价格维持稳定、环氧丙烷价格重心下行。PX 价格延续跌势,截至06 月28 日,亚洲 PX 市场收盘963.11 元/吨,周环比下跌22.79%。周内中国PX 平均开工率76.31%,亚洲平均开工率69.7%,国内开工率较上周下降。自2023 年5 月1 日起,增加海油大榭160 万吨装置,PX 国内产能4223 万吨。PTA 价格延续跌势,至06 月22 日周内,华东地区PTA 现货周均价为5560.5 元/吨,环比下降1.73%。周内国内PTA 产量125.22 万吨,较上周增加1.37 万吨。下游聚酯周产131.81 万吨,较之前一周上涨1.59%。截至06 月29 日江浙地区化纤织造综合开机率为63.05%,较上周开上升1.32%。

投资分析意见:1)从竞争力、盈利稳定性、产能投放一体化的大炼化角度,重点推荐荣盛石化、恒力石化、东方盛虹、桐昆股份、恒逸石化。2)乙烷制乙烯的成本优势,及丙烯产业链受益角度,重点推荐卫星化学。3)油价高位、煤化工成本优势和长期成长性,重点推荐宝丰能源。4)油价维持高位,国内加大能源保障,提高国企分红角度,建议关注中国石油、中国海油、广汇能源、中海油服、海油工程、新奥股份、中油工程、博迈科等。

风险提示:地缘政治影响;石油及化工品价格波动;经济下行风险;全球疫情影响。

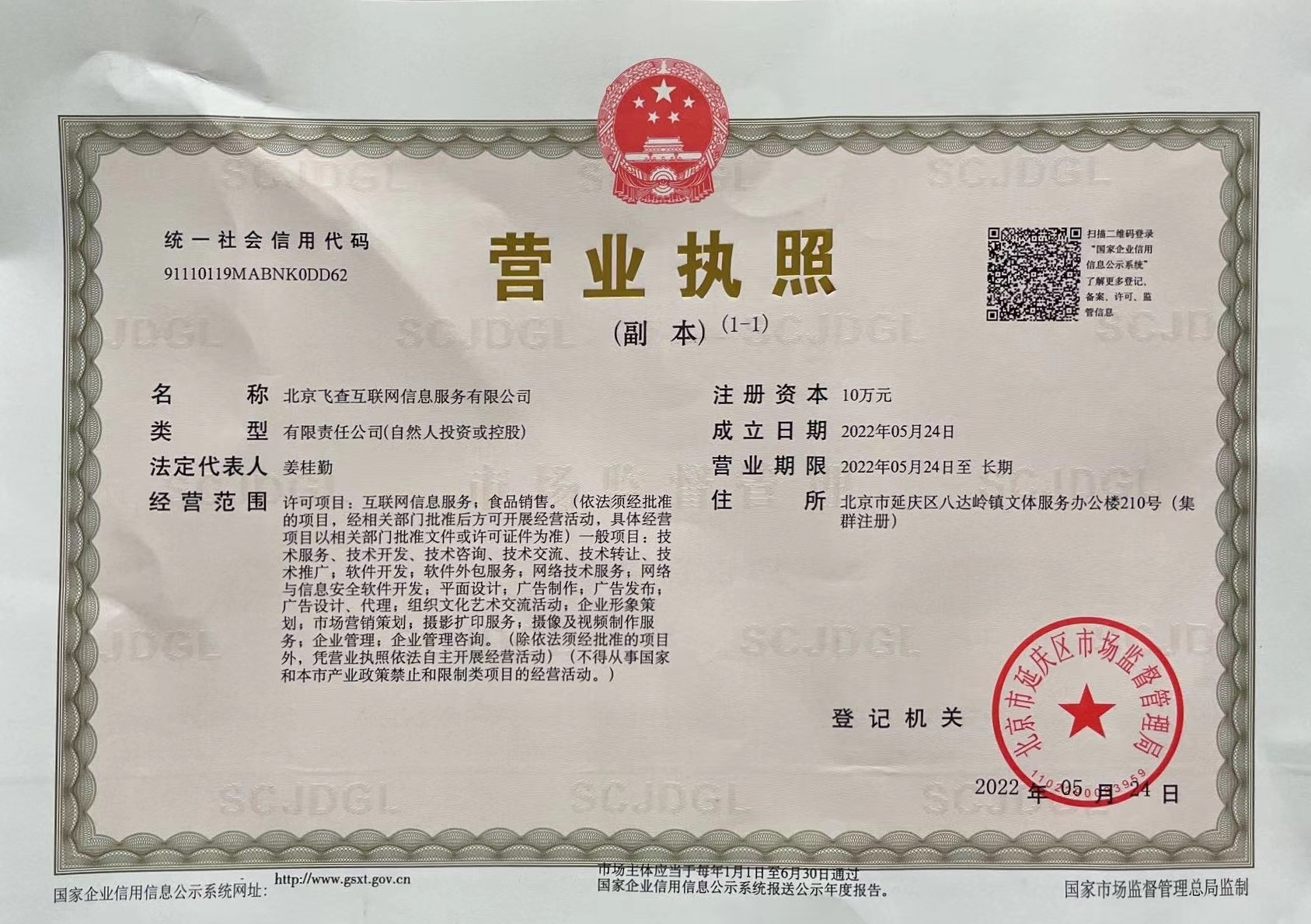

营业执照公示信息

营业执照公示信息